1. 孙琳:《数字经济下特许权使用费跨境税收问题探讨》

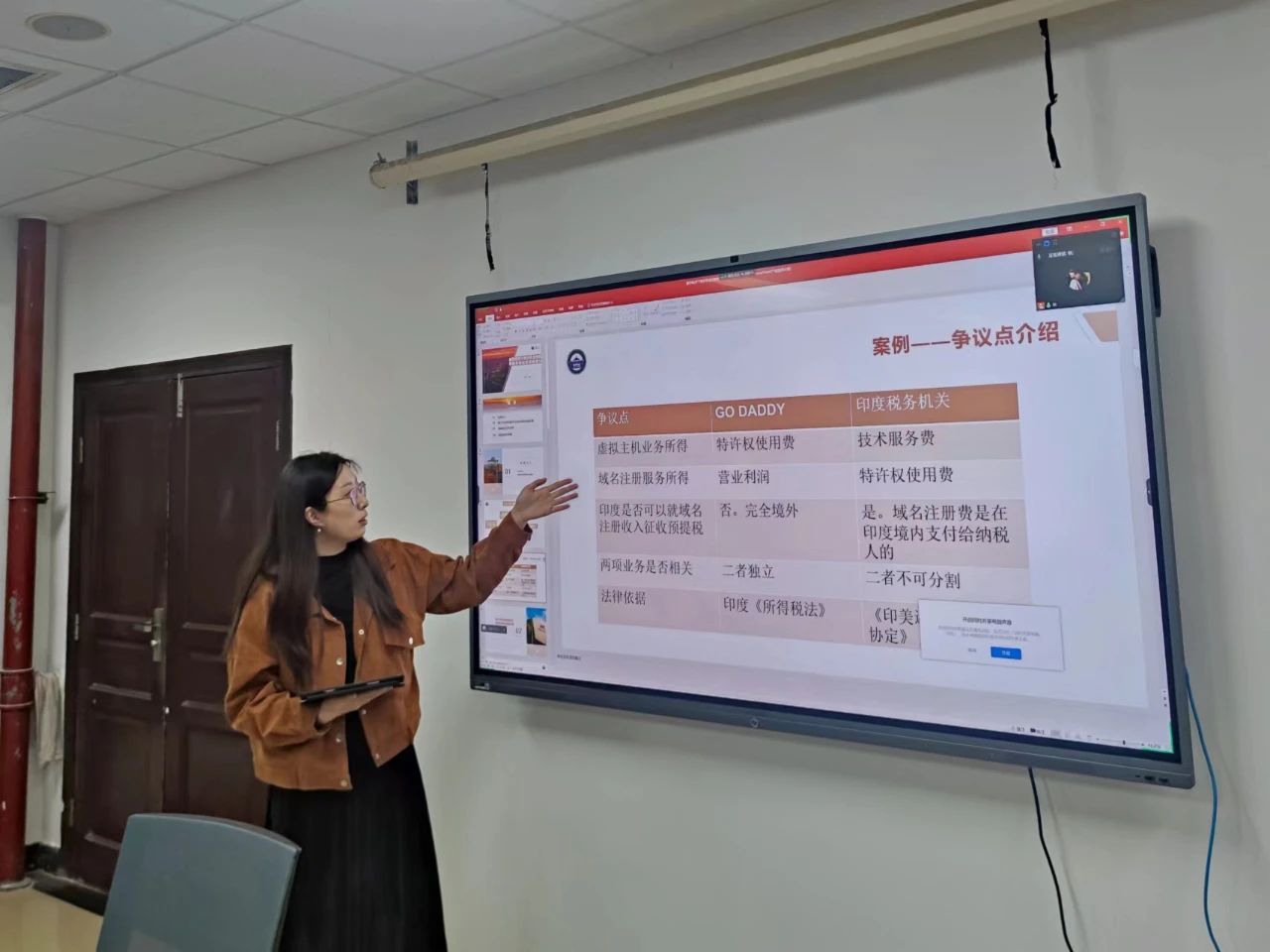

在主题汇报阶段,孙琳以GoDaddy特许权使用费跨境交易税案引入,介绍了数字经济对特许权使用费跨境所得征税带来的影响。随后分析了以特许权使用费和常设机构为核心的国际改革政策,并结合我国法律的规定,探讨了我国法律规定目前存在的不足和完善路径。

在评议和讨论阶段,2022级硕士研究生陈志一基于GoDaddy案提出了自己的见解。他认为基于不同的利益,该案的双方当事人选择了不同的法律文件作为合法性依据,这种立场是非常不稳定的,这个案例可以为我国的税法与国际接轨提供借鉴。

国际税法方向2021级硕士研究生孙奕建议,应该更多关注以营业额为基础的支柱一新方案,并简要介绍了印度等国的立法经验。

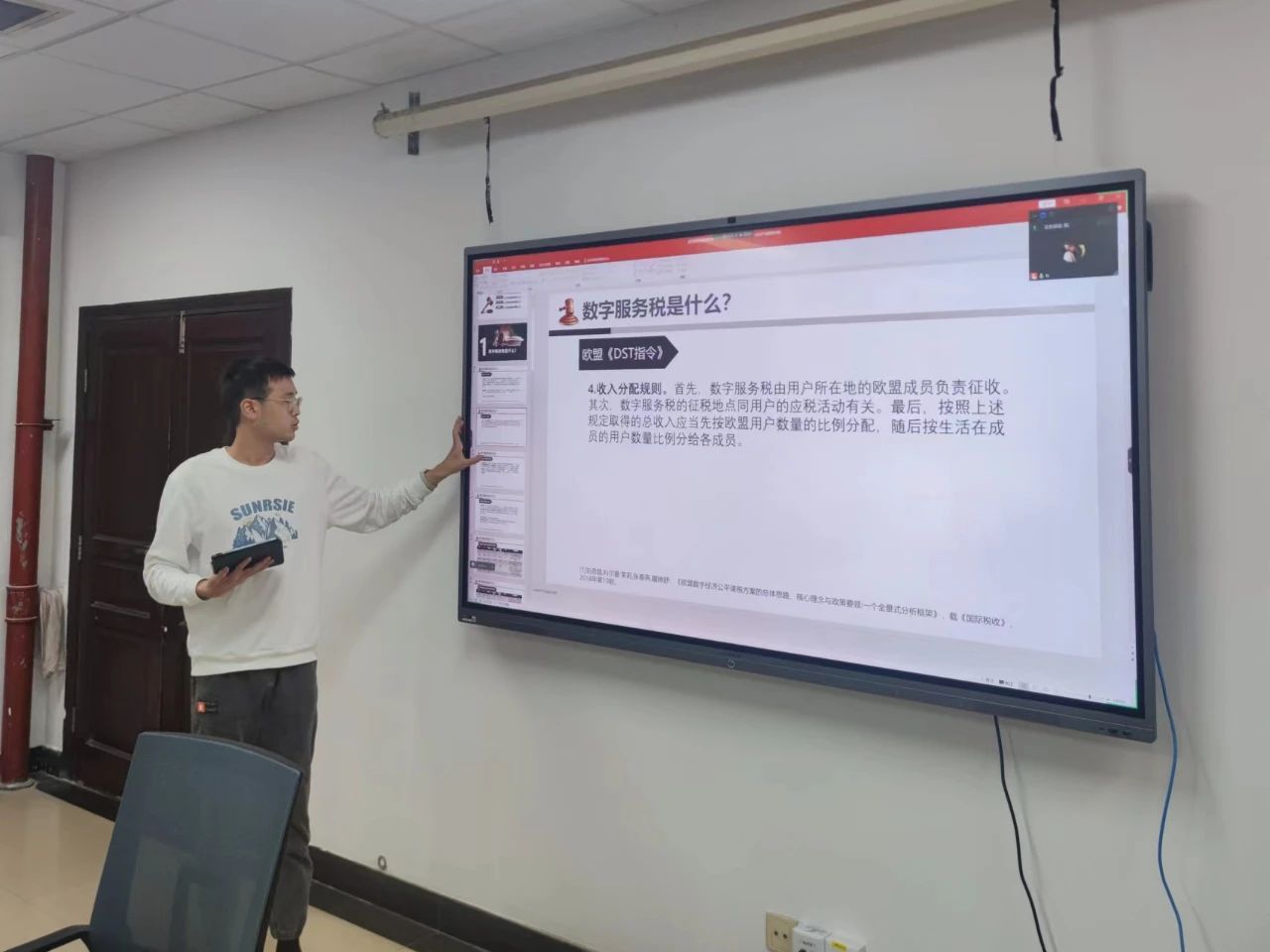

2.潘亮:《数字服务税的理论溯源和中国进路》

在主题汇报阶段,潘亮从数字服务税的国际实践与历史背景着手,指出数字服务税是数字经济服务接受国应对数字经济发展带来的税款流失问题所采取的一种单边反制方案。他认为尽管数字服务税具有浓厚的政治色彩,但其背后的理论依据确实反映了数字经济发展带来的价值创造方式的改变这一重要问题,对我国区域税收的公平化发展以及对数据资产的征税方案具有一定的借鉴意义。

在评议和讨论阶段,2022级硕士研究生陈小三提出了不同的观点。他认为我国应当征收数字服务税,但不宜适用OECD双支柱方案。同时,陈小三提出数据价值的来源于其集合性、可处理性和潜在信息价值。

2022级博士研究生曹锐涛认为,在讨论数字服务税的征收问题时,需要把握好以下三方面:一是理解数字服务税的征收目的,二是关注数字服务税的可税性,三是厘清数字服务税的性质。2021级博士研究生王波认为,从区域公平的角度来看,我国并没有必要开征数字服务税,因为数字经济发展造成的区域不公平可以通过财政转移支付等手段化解。2020级博士研究生毛彦的评议包括两方面,一是指出数字服务税面向的行业是非常有限的,这主要是因为在这些行业中缺少用户的支付行为,用户所在地的国家很难基于既有税种获取税收利益;二是提醒大家始终结合我国实际情况去思考数字服务税相关问题,对外国理论和实践经验的借鉴都应该服务于我国的需要。

熊伟老师指出,从政治经济学角度来看,税收不是单纯的技术问题,国际税收其实就是国家之间的利益斗争与利益分配,无论是与OECD的谈判,还是其他涉及国际税收分配的较量,我国都应当拿出一套行之有效的中国方案,绝不能亦步亦趋。

3.丁美瑶:《数据课税:现状与未来》

在主题汇报阶段,丁美瑶在辨析数据及相关概念的基础上,将数据价值转变为收益归类为三种模式。在这三种模式中,数据流通创造收益模式尚未被纳入征税范围之内,原因在于传统税法规则无法与新型数据收益模式相匹配。但考虑到立法和征管技术上的困难、数据交易市场的不成熟以及激励数字经济发展的政策主旨,短期内不宜对数据交易征税,长期仍需考虑针对数据的适宜税制。

在评议和讨论阶段,2022级硕士研究生黄屿桥提出可以对数据进行分类,在类型化的基础上根据不同数据的特点予以课税。

2022级博士研究生曹锐涛建议,应进一步说明数据收益模式与征税模式之间的关系,以及在填补税法规则空白的时候应当考虑企业税负和量能课税原则。2022级博士研究生马菊花则结合实践经验指出,美国等国将部分数据中心建在他国,这可能会增大数字税的征管难度,而且基于数据征收数字税,还可能面临着保护商业秘密和国家安全的挑战。

4.李慧:《关于平台税收协力义务的一些思考》

在主题汇报阶段,李慧就第三方税收协力义务的相关概念、主体范围、平台税收协力义务的内涵与外延、平台信息披露义务的履行和信息保护间的平衡以及平台责任等问题进行了汇报。她认为,应将平台纳入税收协力义务的主体范围。平台作为第三方,有别于纳税人和扣缴义务人,仅承担补充协助义务。出于技术、成本以及纳税人信息保护等考量,应对平台的涉税信息披露范围进行限定,且平台无需主动向税务机关报送含税收风险的涉税信息并对其真实性负责。在平台税收协助义务的责任追究方面,应综合考虑平台行为的危害结果和主观状态,且可借鉴域外相关经验规定相应的免责条款。

在评议和讨论阶段,2022级硕士研究生陈光磊分别从突出平台经济自身的特点、区分税收协力义务的发生情境、增加税收协力义务的免责事由和应对税收协力义务的现实阻力等方面分享了自己的观点。

2020级博士研究生毛彦认为,应当考虑平台等履行税收协力义务的成本,借鉴扣缴义务人的相关优惠政策,平衡好平台的经营压力与社会责任之间的关系。访问学者杨硕老师则结合自身实务经验,指出了平台履行税收协力义务和代扣代缴义务时可能存在的问题。2021级博士研究生高苑丽的建议包括两方面,一是应当谨慎确定平台的主体性质,不宜直接排除平台具有经营者身份的可能性,二是应当进一步论证平台履行税收协力义务的必要性。2021级博士研究生金超则对“平台是否需要主动提供涉税信息”提出了自己的见解,他认为传统的税收理念不再适应平台经济的发展,有必要加强平台的税收协助义务,规定平台主动提供涉税信息的情况。

熊伟老师从更长远的角度指出,税收协力义务的产生在很大程度上是因为税务机关无法及时、全面地获取税务信息,但是随着区块链等技术的发展和应用,如果税务机关可以从其他渠道得到所需要的税务信息,那么就需要思考平台等的税收协力义务是否还有继续存在的必要。